ЦБ будет бороться с ипотечными программами от застройщиков

Набиуллина сообщила о планах ЦБ бороться с ипотечными программами от застройщиков

Ангелина Мильченко

Сергей Бобылев/ТАСС Центральный банк провел заседание совета директоров. Основное решение, которое было принято, — сохранение ключевой ставки на уровне 7,5%. В Банке России объяснили, что этому способствовало замедление годовой инфляции. Глава ЦБ Эльвира Набиуллина на брифинге после заседания рассказала, как банкротство западных банков может сказаться на экономике России и почему регулятор будет бороться с льготными ипотечными программами от застройщиков.

Сергей Бобылев/ТАСС Центральный банк провел заседание совета директоров. Основное решение, которое было принято, — сохранение ключевой ставки на уровне 7,5%. В Банке России объяснили, что этому способствовало замедление годовой инфляции. Глава ЦБ Эльвира Набиуллина на брифинге после заседания рассказала, как банкротство западных банков может сказаться на экономике России и почему регулятор будет бороться с льготными ипотечными программами от застройщиков.

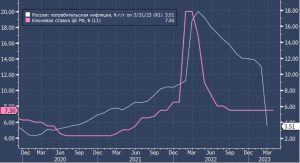

Центробанк сохранил ключевую ставку на уровне 7,5% годовых на четвертом заседании подряд. Свое решение регулятор объяснил умеренными темпами годовой инфляции — в феврале этот показатель снизился с 11,8% до 11%.

В ближайшие месяцы, как ожидает ЦБ, инфляций опустится ниже 4%. Тем не менее предполагается, что инфляционное давление будет увеличиваться. По итогам 2023 года, прогнозирует Банк России, годовая инфляция составит 5–7%, а в 2024 году – целевые 4%.

Алина Джусь/«Газета.Ru»

Глава Центробанка Эльвира Набиуллина заявила на пресс-конференции после заседания совета директоров, что в этом году вероятнее повышение ключевой ставки, чем ее снижение.

«Мы действительно дали сигнал, что можем повысить ставку, если будут расти проинфляционные риски. Мы сейчас видим, что баланс рисков не изменился, это означает, что вероятность повышения ключевой ставки есть, но это не предопределено», – предупредила она.

Она уточнила, что возможное повышение ставки в будущем будет направлено на снижение инфляции. «Это абсолютно необходимо для того, чтобы были доступными кредиты, особенно долгосрочные кредиты», – добавила чиновница.

Следующее заседание регулятора запланировано на 28 апреля.

Банковский кризис на Западе и Россия

Набиуллина также сообщила, что с февраля 2023-го для России внешние экономические условия несколько ухудшились – «начали действовать новые ограничения для нашей внешней торговли».

Но финансовая система России почти не пострадает от нестабильности экономической ситуации стран Европы и США, в том числе банкротства западных банков.

«Мы считаем, что риски на финансовый сектор – прямые негативные последствия для финансового сектора – они незначительны. Это связано с тем, что наша финансовая система меньше связана с мировой финансовой системой, поэтому, наверное, это основное», – пояснила она. В связи с этим маловероятен «эффект домино».

По ее словам, «монетарные факторы косвенные могут быть, безусловно, через сохранение высокого уровня мировой инфляции в странах, мировые цены, и цены, по которым смотрится экспортный паритет по нашим товарам» – такое влияние может быть.

В то же время глава ЦБ РФ обратила внимание, что «новый фактор добавляет неопределенности относительно дальнейшей траектории мировой экономики».

«В комплексе эта ситуация может увеличить риски в мировой экономике, риски рецессии в мировой экономике, несмотря на те сильные данные, которые мы видели в последнее время», – добавила Набиуллина.

По ее словам, замедление мировой экономики для России означает снижение спроса на экспортные товары. Это может вызвать дополнительное проинфляционное давление. Но снятие противоэпидемических ограничений Китая позитивно повлияет на мировую экономику.

«Для российской экономики это может означать активизацию взаимной торговли, появление новых возможностей для экспорта и импорта. Дополнительный импульс может получить туристическая отрасль», – добавила чиновница.

Набиуллина также сообщила журналистам на брифинге, что ЦБ РФ не печатает деньги в неограниченном количестве, так как «такое поведение неизбежно приводит к росту инфляции». «Мы этим не занимаемся», – заверила Набиуллина.

По ее словам, рост денежной массы должен быть соразмерен росту экономики, экономической активности и целевому темпу инфляции.

ЦБ против ипотечных схем застройщиков

«Что касается разных ипотечных схем от застройщиков, траншевой ипотеки, с возвратом на кешбэк – нас абсолютно не устраивают эти схемы, «черт знает какие», как вы сказали, согласна с этим. Мы не только мониторим эту систему, [но] и готовы принять решение по ней», – сказала Набиуллина.

Траншевая ипотека представляет собой схему, при которой банк выдает покупателю строящегося жилья кредит частями, перечисляя суммы на счет застройщика.

Ипотека с кешбэком приходит на смену не поощряемой Центробанком ипотеке с околонулевыми ставками. При ней покупатель вносит как минимум 15% от стоимости квартиры в качестве первоначального взноса. «Как только ДДУ пройдет регистрацию в Росреестре (а это обязательный шаг, снимающий риск двойных продаж), а на счет эскроу, привязанный к этому договору, поступят ипотечные деньги, дольщику вернут кэшбэк в размере 15% от стоимости квартиры», – пишет портал мосдольщик.рф.

Центробанк замечает, что растет доля ипотечных кредитов с низким первоначальным взносом, а также доля кредитов, которые выдаются людям с высокой долговой нагрузкой.

«Например, выросла доля тех кредитов, которые выдаются людям, где нужно будет платить 80% своего дохода на обслуживание кредита. Это тоже потенциально рисковая система», – добавила Набиуллина.

Глава ЦБ напомнила, что по ипотеке от застройщика будут вводиться повышенные резервы, «чтобы, с одной стороны, обеспечить финансовую стабильность, чтобы не формировались «пузыри», а с другой стороны, это будет социальная защищенность».

«Потому что по всем этим схемам за этот «праздник» люди платят из своего кошелька. Конечно, мы с этими схемами будем бороться.

Если они будут множиться, мы очень настойчиво будем выходить в Думу и предлагать принять решение, по которому такие ипотечные программы возможны только в рамках строго описанных законов, чтобы не было никаких отклонений, потому что все эти отклонения идут не на пользу заемщиках, а во многом – это недобросовестные продажи, когда заемщики просто обманываются», – подчеркнула она.

Вместе с тем ЦБ РФ отклонил предложение Минстроя об ипотеке от застройщиков под 3-4%. В регуляторе пояснили, что и при этой схеме сохраняются «ровно те же фундаментальные недостатки», в том числе та же наценка на стоимость жилья.

«Человек оказывается в такой же ситуации: он получил жилье на первичном рынке, которое на следующий же день стало дешевле, он его продать не может, не на 30% дешевле, но на 10-20%, но тут та же ситуация, и банк с этим залогом остается. Мы не считаем это рабочим вариантом», – добавила Эльвира Набиуллина.

Источник: gazeta.ru